[摘要]头顶“高端定位+技术改革”光环,小牛电动(NIU.O)2014年成立之初,在传统两轮电动车品牌的激烈竞争中脱颖而出。但近年来,这家公司已经远离了高光时刻。今年第二季度,小牛电动营收8.28亿元,同比下降12.4%;净利润1440万元,同比下降84%。自此,该公司单季净利润已连续三个季度同比下滑。

头顶“高端定位+技术改革”光环,小牛电动(NIU.O)2014年成立之初,在传统两轮电动车品牌的激烈竞争中脱颖而出。

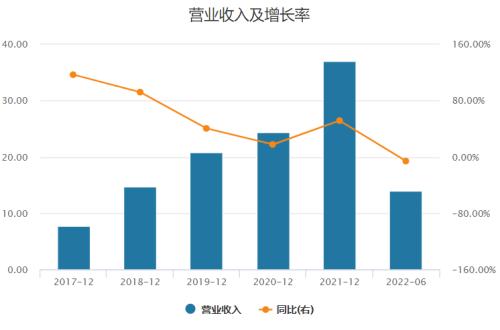

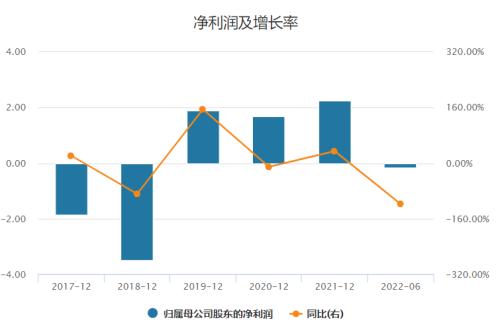

但近年来,这家公司已经远离了高光时刻。今年第二季度,小牛电动营收8.28亿元,同比下降12.4%;净利润1440万元,同比下降84%。自此,该公司单季净利润已连续三个季度同比下滑。

小牛电动近期调低了2022年全年销量目标,2022年全年销售量目标调整为100万至120万辆。2021年年末,公司预期2022年销量是150万至170万辆。

二级市场上,小牛电动在去年2月创新高,股价达到53.38美元,此后“跌跌不休”,今年央视“315”曝光质量问题后降至7.5美元,本月股价一度跌至4.88美元,创上市来新低。

(数据来源:Wind数据,下同)

01

毛利率为何连续下滑

公开资料显示,小牛电动是首家把互联网思维带进电动两轮车行业的品牌,其产品都在车身集成了多个传感器,具备定位和通讯功能。用户可以通过App远程开锁上锁,实时查看车辆位置、车辆可行驶里程数、电量、骑行频率及轨迹等数据。

不仅如此,小牛电动车率先使用锂电池,锂电池续航更好、电池寿命更长、更轻便。2015年,铅酸电池成为消费税的征收对象,2019年,新国标规定“限定车身重量不超过55公斤”,锂电池一时炙手可热。

享受到了政策红利的小牛电动,营收稳定增长。2019年至2021年,公司营收分别为20.76亿元、24.44亿元、37亿元,净利润分别为1.9亿元、1.7亿元、2.26亿元。

但这同样带来了成本压力,锂电池占电动两轮车总成本的35%至40%。2021年年初时碳酸锂原材料仅为 5万元/吨,到今年一季度价格已达到 50万元/吨。

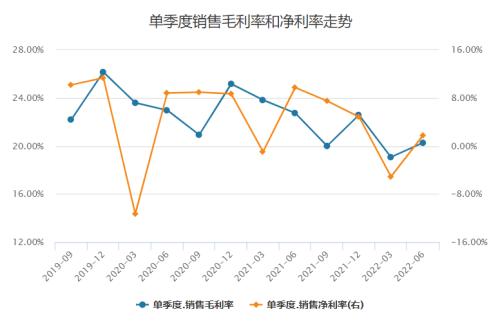

随着上游原材料涨价,小牛电动在过去9个季度里,有8个季度都出现了毛利率下降。

为缓解锂电池上涨压力,今年4月,公司对全系锂电产品零售指导价进行了上调,金额200至1000元不等。

两轮电动车用户普遍对价格较为敏感,涨价使小牛电动的存货不断上升,2022年第二季度达到4.72亿元,同比增长122%。存货周转天数也从25天上升至60天,同比增长113%。

同时,毛利率下滑的趋势并未随之停滞。2017年至2020年,小牛电动的毛利率从7%左右上涨到了23%;2021年,小牛电动的毛利率降至约22%,今年上半年降至不足20%。

相比之下,锂电池价格上涨对传统两轮电动车制造巨头影响更小,雅迪控股(01585.HK)、爱玛科技(603529.SH)的两轮电动车大部分仍然使用铅酸电池。爱玛科技表示,锂电池价格上涨不会对公司产生重大不利影响。

02

高营销后遗症

根据华创证券推算,2022至2023年为两轮电动车换车高峰,预计销量为5100万-5500万台,从2024年开始销量逐渐滑落。这也意味着,两轮电动车的市场格局将在今明两年确定。

雅迪控股和爱玛电动车都是老牌的两轮电动车企,知名度已是家喻户晓。有市场观点认为,小牛电动则稍逊一筹,尤其是在下沉市场,仍需打开知名度。

据中国自行车协会数据显示,2021年,雅迪控股、爱玛科技、新日股份(603787.SH)、小牛电动的市占率分别为27.9%、16.8%、4.6%、2.1%。

或许是为了扭转这一局面,小牛电动在疫情期间逆势扩张。线下门店也从2018年底的760家增加到了2021年底的3108家,平均每天新开超过两家店。

2022年二季度,小牛电动销售和营销费用为9250万元,同比增长34.3%;研发费用为4450万元,同比增长44.1%。

但与此同时,公司获得的政府补贴大幅下降,2022年二季度获得政府补贴为30万元,同比减少了2120万元。

今年第二季度,小牛电动营收8.28亿元,同比下降12.4%;净利润1440万元,同比下降84%,销量20.9万辆,同比下降17.4%。

中信证券指出,业绩增速不及预期,主要由于公司销量结构中一线城市占比较高,4/5月本土疫情对终端销量冲击较大,产能利用率下降以及锂电成本高位。

然而,传统两轮电动车企业同期却产销两旺。根据爱玛科技、雅迪控股、新日股份财报,三家公司均录得亮眼业绩。以雅迪控股为例,其2022年上半年营收同比增长13.5%至140亿元,归母净利润同比增长52%至9亿元。

除变现问题外,小牛电动还要审视高速扩张带来的质量问题。今年央视“315”晚会,小牛电动车被曝出提供解码装置,使得产品得以违规提速。

黑猫投诉也显示,关于小牛电动的投诉量已经高达1808条,消费者对其中控故障及电池问题的投诉占比最多,普遍反映车辆存在无法定位、中控报故障、双跳自动闪烁、电池虚标、充不上电、部分功能没法使用等质量问题。

与之形成鲜明对比的是,雅迪电动车的投诉量为1204条、爱玛电动车累计投诉量为602条。2021年,上述两家企业销量分别为1386万辆、835万辆,同期小牛电动的销量为103万辆。相比之下,小牛电动的投诉量/销量比远高于另两家同行企业。

03

高端化遭遇瓶颈

伴随竞争加剧,智能化趋势正在两轮电动行业蔓延,此外行业还面临来自共享单车的“降维打击”。哈啰出行即将推出智能化两轮自行车整车产品,其将出行的智能化硬件植入传统产品中,车主可以通过哈啰出行App实现远程上锁开锁、授权使用、实时定位等功能。

部分业内人士指出,电动两轮车中高端车型已经同质化。曾经小牛电动引以为傲的特色技术如App控制、卫星定位防盗技术、NFC解锁技术,已经成为主流品牌中高端车型的常见配置。

根据鲁大师调研的数据,截止2021年,雅迪在4000-5000元价位电动两轮车市场销量领先,几乎相当于小牛电动和爱玛科技之和;但在5000-6000元价格区间内,小牛电动最具优势,6000-7000元价格区间内则是九号公司(689009.SH)和小牛电动两个品牌的分庭抗礼。

研发方面,小牛电动也不及部分同行。企查查数据显示,截止2022年上半年,小牛电动连同江苏小牛子公司的专利数为263个,其中发明专利25个。而在2021年上半年,九号公司累计申请专利技术就达到4434个,其中发明专利274个。

高端化遭遇强劲对手,小牛电动开始将渠道下沉至二三线城市,并推出售价相对较低的产品,开拓市场空间。为形成价格优势,小牛电动在主打二三线城市的车型上搭载铅酸电池。小牛电动董事长李彦称,2022年小牛电动搭载铅酸电池的产品占比会继续增加。

艾瑞咨询统计,一线城市两轮电动车的车主占比仅为12%,而非一线城市占比则高达82%,绝大多数的消费者聚集在下沉市场。

数据显示,2021年小牛电动国内市场出售新车均价为2959元,爱玛科技和雅迪控股的这一数据分别为2031元和1265元。而之前几年,小牛电动车均价保持在4000元以上,几乎是同行同类产品的2倍。

总体而言,小牛电动车从高端出发,乘上了政策的东风,在高端车型销售遇挑战时,试图以进攻下沉市场打开增量空间,这一策略成效如何还有待观察。

截至9月15日收盘,该股报5.17美元,今年以来股价累计下滑68%,滚动市盈率降至21倍。这也意味着,公司已不再享受“高端”带来的高估值。

(责任编辑:朱肖莉)